La creazione dell’Unità monetaria prima dell’Unità politica ha avuto conseguenze impreviste e difficilmente gestibili. Pensare che attribuire un potere così grande ad una Istituzione autonoma ed indipendente avrebbe accelerato il processo di unificazione politica è stato uno dei più grandi sbagli che si potesse fare.

Così, dopo circa 20 anni dall’introduzione dell’Euro, (La BCE viene istituita nel giugno del 1998, il tasso di cambio con la nostra valuta viene fissato il 31 dicembre del 1998 e l’Euro fa la sua apparizione a livello bancario il 1° gennaio 1999), ci troviamo di fronte ad una situazione paradossale. L’euro è la nostra moneta, ma non abbiamo nessuna autorità su di essa (non possiamo svalutarlo per rendere più competitive le nostre esportazioni); La BCE è la nostra banca centrale, ma non abbiamo nessuna autorità su di essa (non possiamo imporle di sostenere la crescita del nostro Paese). Anzi, sentiamo spesso i richiami dei tecnocrati ad una politica di austerity, di riforme strutturali e di rispetto dei vincoli di bilancio. Pare quasi che, con l’introduzione dell’Euro, il nostro Paese abbia rinunciato alla sua sovranità, cedendola ad un, non ben identificato, potere burocratico.

Quando Aldo Giannuli parla di accordo di natura privatistica tra Banche centrali nazionali, evidenzia un aspetto importante del problema, un problema che ha le sue radici nel passato e che oggi ha raggiunto il suo apice. Le lotte politiche per l’attribuzione del potere di battere moneta hanno contraddistinto il XIX secolo[1] ed hanno visto la sua conclusione nel XX secolo con la creazione della FED, la prima banca con le funzioni di una moderna Banca centrale (stabilità dei prezzi e dell’inflazione, attraverso il controllo della quantità di moneta in circolazione). Questa Banca privata ed indipendente dal Governo americano ha il compito di intervenire qualora i prezzi crescano ad un ritmo superiore a quello che l’economia richiede, evitando bolle speculative. Come argomenta John Kenneth Galbraith nel suo libro “L’economia della truffa”, la banca centrale, in realtà, non ha mai esercitato influenze significative sui prezzi, il cui formarsi deriva da logiche di natura privatistica, come ampiamente dimostrato dal Quantitative Easing (una tale iniezione di liquidità nel sistema bancario, avrebbe dovuto stimolare una crescita dei prezzi di gran lunga superiore rispetto a quella registrata sinora).

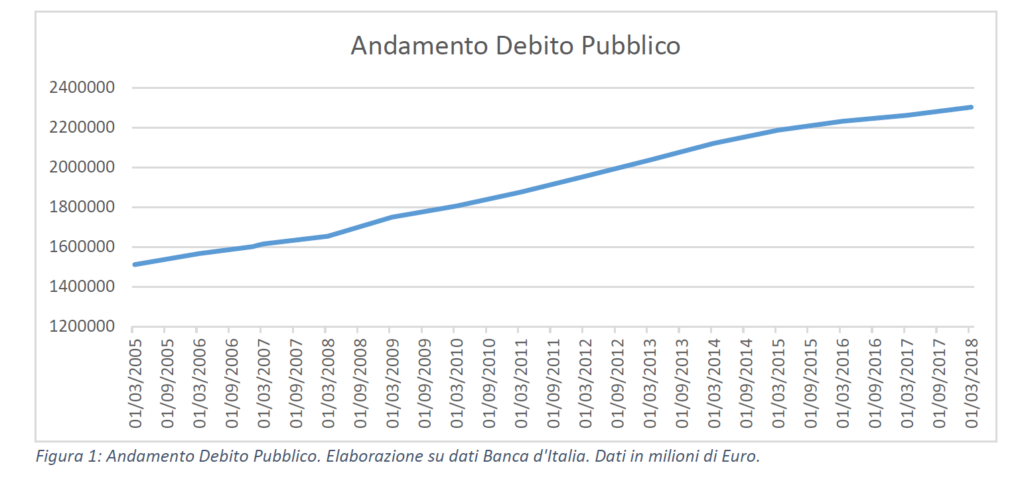

La principale contraddizione creata dalla BCE, è stata quella di attribuire al potere finanziario la potestà di approvare o bocciare le scelte politiche di un Paese, sino a quel momento sovrano. La finanza e la politica hanno regole diverse, ed è bene che rimangano separate. Il primo scopo di un politico dovrebbe essere quello di accrescere il benessere dei propri cittadini anche attraverso il deficit spending e ridistribuzione del reddito, mentre il primo scopo della finanza è quello di massimizzare i propri profitti e rientrare dei propri investimenti. Mai come in questo momento storico, le esigenze della finanza influenzano le scelte politiche attraverso una continua enfasi sul debito pubblico e sulle conseguenze del mancato rispetto del fiscal compact. Gli Stati Uniti, sono riusciti ad uscire dalla crisi meglio dell’Europa, perché la Banca centrale ha sostenuto l’economia reale[2], favorendo la crescita, e il Governo ha potuto adottare una politica fiscale espansiva, rendendola consistente. Quando Mario Draghi disse: “si è rotta la cinghia di trasmissione”, rendeva chiare a tutti due cose: che le Banche nel periodo delle dot.com e della bolla immobiliare, avevano prestato denaro sottovalutando la capacità di rientro del cliente, e che, scottate da quell’esperienza e scoraggiate dalle previsioni negative sull’economia, avevano deciso di privilegiare gli investimenti in strumenti finanziari in grado di assicurare rendimenti interessanti, piuttosto che finanziare le imprese che rischiavano di chiudere e di non restituire i finanziamenti ricevuti. Il vero problema è che la banca centrale dovrebbe controllare, molto meglio di quanto fatto finora, la qualità dei prestiti erogati dalle banche private, in modo da evitare che, in futuro, si verifichi quanto verificatosi nel 2011, e cioè che i debiti delle banche private vengano trasformati in debiti pubblici.

Figura 1: Andamento Debito Pubblico. Elaborazione su dati Banca d’Italia. Dati in milioni di Euro.

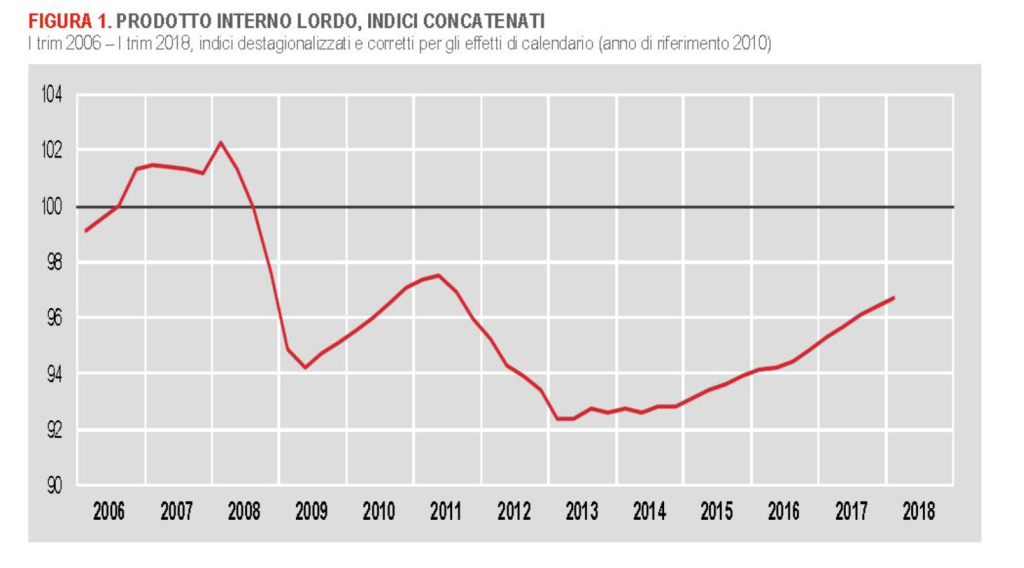

A dieci anni dalla crisi del 2008 e a sette anni dalla cura “Monti”, la situazione non è migliorata di molto, la domanda interna fatica a ripartire, il potere di acquisto dei salari cresce in maniera non significativa, e nel 2016 si è verificata una deflazione (i prezzi al consumo sono diminuiti dello 0,1 rispetto all’anno precedente). Questo dimostra che adottare una politica mercantilista, che migliora la competitività delle proprie esportazioni attraverso la riduzione dei salari, consente alle imprese che operano con l’estero di accrescere i loro profitti (migliorando la bilancia commerciale), ma deprime la domanda interna.

I bassi tassi di interesse (con conseguenze positive sulla spesa per interessi sul debito pubblico) e il miglioramento della bilancia commerciale non sono stati sufficienti a consentire al nostro Paese di riportare il Prodotto Interno Lordo ai livelli pre-crisi.

Figura 2: Tabella ISTAT – tratta da: STIMA PRELIMINARE DEL PIL – I trimestre 2018

Le politiche adottate in questi anni dalla BCE, guidata da un nostro connazionale, ci hanno favorito, i bassi tassi di interesse ci hanno consentito di mantenere sotto controllo il debito pubblico, ma il cambio della guardia, che avverrà nel 2019, mostrerà il vero volto di questa istituzione. Se prevarranno i falchi, le politiche di austerity richieste per ridurre il debito pubblico, provocheranno un ulteriore riduzione della domanda interna e accentueranno le differenze tra il nord ed il sud dell’Europa, se prevarrà il buon senso, si potrà intavolare un discorso serio per individuare quelle aree di inefficienza che caratterizzano l’attuale sistema monetario europeo e studiare soluzioni che possano conciliare le esigenze di evitare gli sprechi con quelle di far crescere la domanda interna e il benessere dei cittadini europei

[1] In questo Secolo la prima democrazia moderna (gli Stati Uniti d’America), hanno iniziato ad affrontare il problema dell’emissione della moneta e del controllo dell’inflazione.

[2] Negli Stati Uniti, dove il tessuto imprenditoriale è caratterizzato dalla presenza di aziende di grandi dimensioni, il ricorso al mercato per il finanziamento della propria attività è molto praticato. Pertanto una riduzione dei tassi di interesse consente un immediato risparmio alle aziende che emettono obbligazioni per finanziarsi. A questo si aggiunge il fatto che la FED, oltre che acquistare titoli del debito pubblico, per un certo periodo acquistava anche obbligazioni private, per mantenere bassi i tassi e garantire il finanziamento delle loro attività.